Tiga Digit

“Kalo dia mah (investasinya) udah tiga digit.” ucap Kinan pada teman kami pada suatu hari empat tahun lalu. Saat itu gua nge-freeze sambil mikir dalam hati, Wait, wait, wait… tiga digit maksudnya SERATUS JUTA? Hah, tabungannya udah sebanyak itu? Kok bisa? Ke mana aja gua???

Inilah kalimat yang jadi titik balik di hidup gua untuk mulai bebenah keuangan. Ya, empat tahun lalu, gua akui gua belum melek finansial. Saat itu gua sedang bekerja di pelosok, sedangkan teman yang udah punya aset tiga digit ini bekerja di ibukota. Sempet mikir, apa karena kerja di Jakarta ya, gajinya pasti lebih tinggi. Tapi, ternyata bukan itu.

Pengetahuan dan kemampuan mengelola keuangan adalah hal mutlak. Gaji besar bisa saja habis dalam sekejap kalo gak dibarengi sama ilmu yang mumpuni.

|

| 2015, jaman YOLO tapi literasi keuangan ZERO |

1. Catat pengeluaran, bikin budgeting, and repeat!

Langkah paling pertama tapi sering disepelekan: Catat pengeluaran. Coba rekap dulu pengeluaran selama sebulan seperti apa, dan lakuin selama tiga bulan. Seperti yang gua bagikan di tulisan sebelumnya, gua pakai aplikasi Wallet buat catet pengeluaran. Gua pakai app ini selama setahun buat tau pola pengeluaran gua seperti apa. Kalo sekarang gua udah setop pake app, dan cukup pake Ms. Excel aja. Setelah tau pola pengeluaran, kita bisa mulai atur alokasi dana bulanan; gajian bulan depan mau dipake buat apa aja.

I can say that budgeting is essential! Please take time to do this. Dari sini akan keliatan porsi pengeluaran kita di setiap pos. Kalo kesulitan, bisa coba pembagian ala Zap Finance, misalnya kaya gini: |

| Sumber: Instagram Zapfinance |

|

| Sumber: Instagram Zapfinance |

Persentase ini tentu gak saklek dan not fit for all, ya. Balik lagi ke kondisi dan prioritas masing-masing orang. Ada yang belum bisa nabung karena harus biayain sekolah adik, lunasin cicilan rumah atau kendaraan, lunasin hutang ortu, sandwich generation, dan sebagainya. It’s totally okay. Disesuaikan aja sama kondisi, risk profile, dan prioritas kita saat ini.

Untuk porsi, saat ini gua ada di 70% nabung dan investasi, 30% living dan playing. Tentu ini bukan hal mudah. Ada proses panjang di baliknya dan semuanya bertahap. Inget, yang perlu kita lakuin adalah MEMULAINYA dan KONSISTEN.

2. Tentukan tujuan keuangan

Nah, lo bisa coba juga nih buat mulai tentuin tujuan keuangan. Perlu diingat, goals ini bisa beragam banget, dan gak melulu tentang berapa banyak yang udah ditabung. Misalnya: Oke, tahun 2022 resolusi gua adalah lunasin semua hutang, atau tahun depan mau renovasi dapur, atau mau umrah-in orang tua. Dengan nentuin financial goals, ini akan ngebantu kita untuk tetap fokus dalam ngatur uang (dan menghabiskannya).

3. Penuhi dana darurat

Kalo liat sekeliling gua, ternyata gak semua orang punya value bahwa dana darurat itu hal yang wajib dalam hidup. Sah sah aja sih. Tapi kalo lo mampu, sebaiknya pos satu ini wajib dipenuhi dulu, ya. Menurut gua, dana darurat itu merupakan salah satu fondasi finansial dan bakal berguna banget kalo kita ada apa-apa, misalnya laptop hilang, ponsel rusak, dan lain-lain. Ketika hal ini terjadi, setidaknya kita punya dana likuid dan gak ngerepotin orang lain. Gua pernah kejadian. Waktu itu AC kamar rusak dan gua mutusin buat beli AC baru, harganya 5 juta, gua pake dana darurat dulu, gajian bulan depan gua penuhin lagi pos dana daruratnya.

Trus, berapa besar sih dana darurat ini? Ada beberapa pandangan. Zapfin nyaranin kita punya dana darurat sebesar 6 kali pengeluaran bulanan. Misalnya pengeluaran kita 3 juta per bulan, jadi dana darurat yang wajib kita punya adalah 18 juta. Tapi, sejak pandemi, mereka nyaranin dana darurat sebesar 12 kali pengeluaran sebagai jaga-jaga di kondisi yang serba gak pasti ini.

Oke, trus dana daruratnya taro di mana? Sebaiknya simpan di instrumen keuangan yang likuid, artinya gampang dicairkan, misalnya deposito bank. Jadi kalo ada apa-apa dan butuh dana segera, bisa cepet ditarik. Saat ini dana darurat gua 78% di deposito bank dan 22% di peer-to-peer lending (P2P). Bulan depan rencananya mau gua realokasi menjadi:

|

Instrumen Keuangan |

% |

|

Deposito Bank |

33,3% |

|

Reksadana Pasar

Uang (RDPU) |

33,3% |

|

Peer-to-Peer

Lending (P2P) |

33,3% |

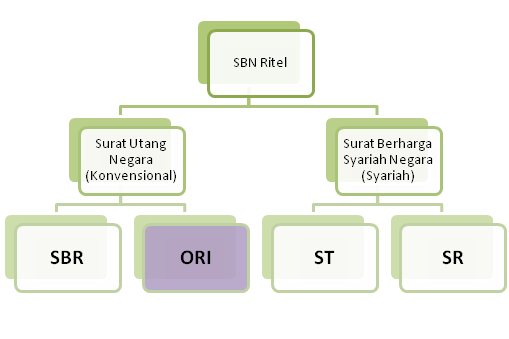

Produk investasi yang pertama gua beli adalah ST002. Sukuk Tabungan (ST) adalah salah satu produk investasi syariah yang dikeluarkan oleh pemerintah. Kenapa ST? Simply produk inilah yang gua paham banget saat itu, dan paling pas sama profil risiko gua yang tipenya low risk investor. Selama setahun ke depan, tiap ada ST baru, gua usahakan buat beli. Saat itu, gua belum kenal banyak produk investasi, dan setelah gua pelajari, imbal hasil yang ditawarkan ST cukup menarik, setidaknya lebih besar dari inflasi tahunan.

|

| Sumber: Bareksa |

Setahun kemudian, ST mulai jarang ke luar.

Gua coba belajar produk investasi lain yaitu reksadana, saham, dan P2P. Ada

pengalaman menarik tentang ini. Waktu awal investasi saham, gua gak tau ilmu

dasarnya, patokan gua cuma bluechip. Jadi, saat itu sebagian besar

emiten yang gua punya adalah saham bluechip. Sisanya gua beli-beli aja sesuka

hati. Setelah gua ngajak kolega buat investasi di saham setahun lalu, kami mulai

belajar bareng, termasuk belajar analisis fundamental saham dan cara milih

reksadana. Sebagian besar sumber belajar kami adalah YouTube Felicia dan

Kanala.

Analisis fundamental saham:

Cara TERLENGKAP dan Tutorial BelajarAnalisa Saham (Fundamental)

Cara milih reksadana:

Cara aku pilih manajer investasi |Reksadana eps. 5

Cara milih P2P:

Investasi P2P Lending dari Nol

Aplikasi yang gua pake untuk

Reksadana dan saham: IPOT

P2P: Investree (kode referral: XIKLX)

Oh iya, dulu gua sempet pake aplikasi Bibit buat investasi reksadana. Menariknya, di Bibit ini

ada asesmen singkat tentang profil risiko kita, masuk ke tipe investor manakah kita:

Konservatif, Moderat, atau Agresif. Hal ini akan ngebantu kita buat atur proporsi investasi. Kalo kalian belum tau masuk ke tipe apa,

bisa coba aplikasi ini. Buat pengguna baru, ada cashback 25 ribu dengan pake kode referral gua: gita67.

Pasti udah sering denger jargon ini kan, “Do not put your eggs into one basket”, atau jangan taro uang lo di tempat yang sama. Nah, tapi ada juga pendapat lain yang gua denger di podcast Lunch #47: True or False? Debunking 5 Financial Myth feat. @bigalphaid. Di sini narsumnya bilang bahwa kalo kita udah ngerjain PR kita (riset dan pelajari produk yang mau kita beli), kita cukup fokus di satu investasi aja karena kita udah paham produknya, nah sayangnya PR ini yang gak dikerjain oleh mayoritas investor Indonesia, jadi cenderung over-diversified.

Kalo menurut gua, ini balik ke pribadi masing-masing, tergantung value yang kita pegang. Do what works for you. Dan ngomongin diversifikasi, gua mau share komposisi portofolio gua saat ini beserta imbal hasilnya:

|

Produk Investasi |

Sejak |

Proporsi |

Imbal Hasil |

|

Deposito Bank |

2018 |

11% |

Udah di-reinvest |

|

Saham |

Sep 2020 |

29% |

19% |

|

Reksadana |

Des 2020 |

27% |

4% |

|

P2P |

Mei 2021 |

21% |

2% |

|

Lain-lain |

- |

12% |

13% |

6. Latihan mental

Kedua, mental saat portofolio kebakaran. Kalo investasi di saham, pasti udah paham bahwa ada masanya portofolio hijau berseri bagai padang rumput di musim hujan, tapi gak jarang juga merah merona kaya warna rambut gua saat ini. Nah, kalo lagi merah gini, mental pun diuji. Mending jual atau beli, ya? Hahaha. Dulu kalo porto lagi kebakaran kayanya nyes gitu, tapi sekarang udah bisa lebih santuy. Kuncinya, inget-inget lagi financial goals kita dan tentunya SABAR.

And that's it! Ini perjalanan gua bebenah keuangan. Kalo nengok ke belakang, banyak banget yang udah terjadi dan tiap fase ngasih pelajaran berharga buat gua. I'm truly grateful to be what I am today and I'll keep learning. Dan gua gak nyangka banget semua berawal dari celetukan ringan di awal tulisan ini.

Kalo kamu, kalimat apa yang berhasil “menamparmu” jadi lebih baik?

terimakasih banyak udah niat untuk nulis dan berbagi pengalaman mengatur keuangannya kak, daging semua.

ReplyDeleteThank you udah mampir, Fiqra :)

Deletekerennn. makasih banyak untuk niat dan mau berbagi pengalamannya kelola keuangan. daging semua👍

ReplyDeleteThank you udah mampir, Fiqra :)

Delete